家計簿が大事なのは分かるんだけど続けられない…

張り切ってノートやアプリを手に入れるけど兎に角面倒くさい

そんな悩みをお持ちではありませんか?

自分が何にいくら使ったのか

貯蓄をする上でお金の流れを見えるようにすることは大切だけど家計簿って兎に角面倒で続かないですよね。

ですがちょっとしたコツで家計簿を自動化して無理なく続けられるようになります。

今回は私が5年程続けている家計簿のコツを解説していきます。

【PR】キャッシュレス化で家計簿を自動化する

私が行っている家計管理はキャッシュレス化することでクレジットカードの明細や「マネーフォワード」等の口座やクレジットカードと連動した家計簿アプリを活用して家計簿を完全自動化するという方法

この方法のメリットは支払方法をキャッシュレス化することで何もしなくても家計簿が記入されていくという事

買い物の支払いをクレジットカードに可能な限り絞って現金を使わずに生活しているよ♪

自身で書き込む手間がないので

- 書き忘れ

- レシートを無くして記入ができない

- 記入漏れ

これらのリスクを大幅に軽減することができます。

現金しか使えない場所で買い物したときはどうするの?

現金を使わざるを得ない場合には私は基本的には次の2通りの方法で対応します。

- その時だけ書き込む

- あえて現金の利用は記入しない

その時だけはどうしても手間が出てきますが普段から毎日つけ続けるよりも手間は圧倒的に低く3日坊主になりがちな人が無理なく続けていくには最適の方法と言えます。

ちなみに私は記入しません。

え?その時だけ書き込むは分かるけどなんでか支出を記録しないの?

私は現金を使うのは月に片手程なので基本的に覚えられる範囲であればあえて書きません。

細かく完璧な家計簿を作る事より大雑把になってしまっても続けることに重きを置いているから可能な限り手間は排除するように努めています。

あんまり手間が多いと支出の把握から家計簿をつけることに目的がすり替わってしまうよ

支出の把握は大まかに把握して見直す

支出を把握する際の項目は少なめにしておきましょう。

細かく分ければ分けるほど分類の際に手間が増えてしまいます。

継続して支出を把握するためにも項目は最低限に抑えておきましょう。

私は主に次の3つに分類しています。

毎月一定でかかってくる支出

自身の使用状況やライフスタイルに合わせてプランや会社の乗り換えを行います。

一度の見直せば自動的に支出を下げ続けてくれるため優先的に見直しましょう。

例)家賃、スマホ代、光熱費、サブスク、等

固定費を除き生活に必要な出費はここに分類します。

ここは下げすぎると健康を左右するので私は先月より多いか少ないか程度の見直しにとどめています。

例)食費、トイレットペーパーや洗剤などの日用品、ガソリン代

上記2つに含まれない支出はここに含みます。

最も変動幅が大きくなりやすいためコントロールが難しい支出

無駄が出やすいので見直し必須だが削りすぎて心が疲れるような削り方はせず自分自身の中での優先順位を決めて下位の物から削ること、生活費同様これ以上支出を上げすぎない事に重きを置いて見直す。

例)趣味、交友費等

収入が増えても支出を維持する

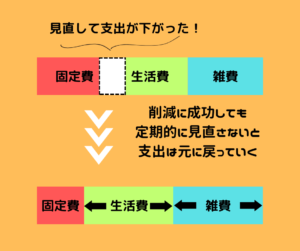

前章で紹介した3つの支出

- 固定費

- 生活費

- 雑費

どの支出も定期的な見直しは必要になっています。

固定費を下げたら後はそれ以外の支出を増やさず維持することに注力することで生活レベルや満足度を落とすことなく効率よく家計を管理することが出来るようになります。

月末残った分を貯金しようと思っていたけど全然お金が残らないそんな経験はありませんか?

見直しで節約できた分の余剰資金を使い込まないためには定期的に無駄がないか見直し

「このままだと先月より食費が多いな外食しすぎたかな?」

「趣味にかける予算がオーバーしそうだな、、、」

こういった支出の変化にいち早く気づくことが大切

そのため見直しの際にも毎月支出が上下する変動費については支出を減らす事よりも現状維持を意識して行うことで生活レベルを下げなくても貯蓄が可能になります。

生活レベルも下がらず、収入が増えればその分貯蓄に回す金額も増えていくので心身の健康を大切に無理なく貯蓄するにはこの意識がとても大切です。

キャッシュレスの注意点

キャッシュレス化でクレジットカードを使う上で注意しなければならないのは

支払いは一括払いで行うという事です

クレジットカードにおいて一括支払い以外の支払い方法(リボ払いや分割など)には手数料がかかります。

投資における一般的な利回りが3から5%

世界一の投資家ウォーレンバフェットの平均利回りが20%程と言われる中クレジットカードの手数料がかかる支払い方法では支払額の10%以上の手数料が必要になります。

つまり本来の価格よりも10%以上も高い金額で買わなければいけなくなります。

特にリボ払いでは毎月一定額でしか返していかないため元本が減らないまま手数料がどんどん膨らんでいき借金や自己破産になるケースも

『ショッピングリボ払い返済シミュレーション|楽天カード (rakuten-card.co.jp)より引用』

手数料によって本来の支払額よりも多く支払うことになると、画像の様に貯蓄や自由に使えるお金が減ってしまいます。

蓄財を目指す際には、無駄を省くために原則1回のみで支払いを済ませるようにしましょう。

また、必要のないものについてはあきらめるか、計画的にお金を貯めてから購入することが大切

これによって、効果的なお金の使い方ができます。

コメント